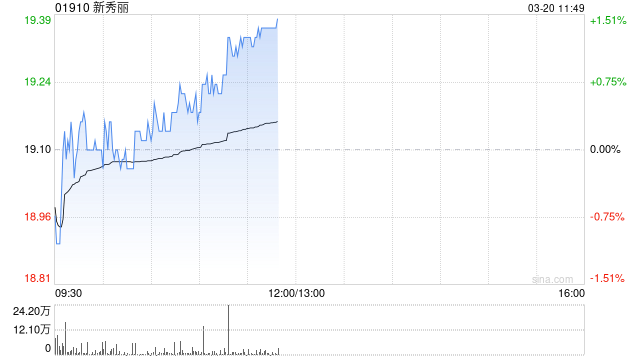

大和:维持新秀丽“买入”评级 目标价降至25港元

时间:2024-10-18 15:04:11 访问量:51

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

大和发布研究报告称,预计新秀丽(01910)第三季业务趋势与第二季无重大差别,其大部分主要市场持续放缓。由于基数效应特别高,预期第三季经调整EBITDA将同比下跌10%。目标价由30港元降至25港元,维持“买入”评级。

该行预计,第四季新秀丽业务表现趋势不会有重大改变,相信8.8倍2025年市盈率的估值已计入大部分负面因素,而股份回购亦提供了一些下行保护。另外,该行相信其在美国的第二上市可能会延迟至明年上半年。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君